资产价格上涨之后,私募股权(PE)的圈子中一个最为普遍的主题就是:找到有价值的新投资的机会越来越少了。

高盛分析师针对这个问题对客户发出警告,在投资大规模公开交易的替代性资产管理基金的时候要小心“PE悬崖”,这些基金经理从投资者那里得到的巨额管理费用正在遭遇着风险。

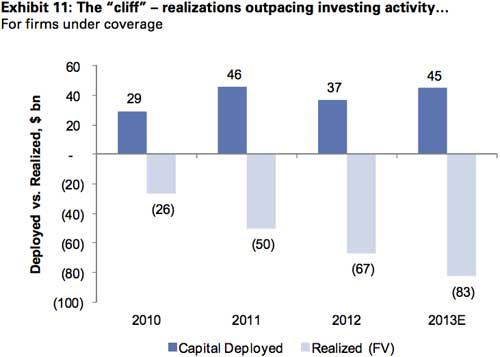

下图就是高盛所说的“PE悬崖”:

图中深蓝色快代表2010年以来PE基金经理筹集的资本(单位:十亿美元),高盛估计2013年总融资将达到450亿美元,比2012年的370亿美元有所上涨。

然而,浅蓝色快显示过去的PE投资资本向股东返还的速度超过了这些基金融资的增长速度,主要原因就是资产价格的上涨。

换句话说,PE所管理的资产规模正在缩小,这就意味着通过所管理的资本来赚取的费用就会相应的缩小。

高盛分析师Marc Irizarry表示,“随着越来越多的资本抽离出去,我们预计资本管理的费用将会承担一定的风险,与管理费用相关的一些盈利也会遭遇潜在的挫折。”

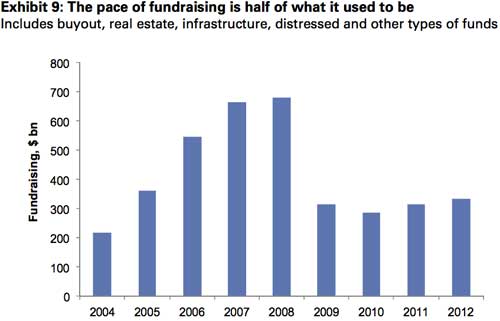

虽然PE融资规模处于回暖阶段,但是远远不及金融危机前的水平,从下图中可以清楚地看到这一点,如今的PE融资速度只是金融危机前的一半左右:

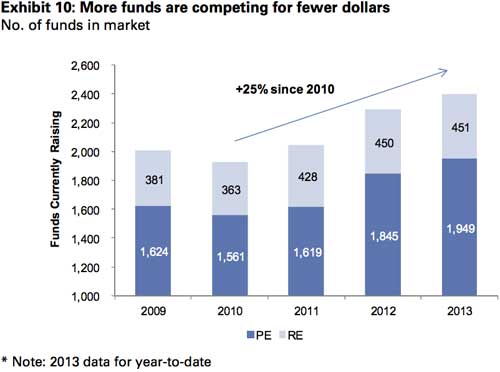

然而,融资速度的下降,并没有限制住寻求融资的PE基金数量,下图显示,2010年以来试图融资的PE和房地产基金上涨了25%:

上述三个因素加在一起,就能够基本上得出一个结论:PE市场正在缩水。

Marc Irizarry表示,“在价格和估值都更高的市场中,我们预计基金经理将会变得更为挑剔,更为谨慎地去部署资本。信贷投资者、来自OAK资本的Howard Marks和来自FIG的Pete Briger都对高盛表示,现在以合理估值来部署资本的机会越来越稀缺,这样一来,遵守规定的基金经理们融资的规模就缩小了,从而推延了他们的投资周期。”

那么,要想让“PE悬崖”来得更平缓,PE公司都在用什么办法呢?Marc Irizarry指出:

首先,这些公司推出了规模更小、目标更明确的基金(30亿美元以下的基金更为普遍,目前占比46%,以往该比例为29%)。

其次,PE公司都在寻求更具永久性的资本来源,而不再是以往典型的PE投资者的资本。

最后,规模较大的PE基金都在给小规模的基金投资,以此获得一些潜在的与管理费用相关的盈利。

作者:张澄来源华尔街见闻)

人参与)

人参与)

我来说两句排行榜